Sistema monetario internacional

El sistema monetario internacional es el conjunto de instituciones, normas y acuerdos que regulan la actividad comercial y financiera de carácter internacional entre los países.[1]

El Sistema Monetario Internacional regula los pagos y cobros derivados de las transacciones económicas internacionales. Su objetivo principal es generar la liquidez monetaria (mediante reserva de oro, materias primas, activos financieros de algún país, activos financieros supranacionales, etc.) para que los negocios internacionales, y por tanto las contrapartidas de pagos y cobros en distintas monedas nacionales o divisas, se desarrollen en forma fluida.

Estructura

[editar]Las cuatro principales funciones del sistema monetario internacional son:

- Ajuste (corregir los desequilibrios reales medidos por las balanzas de pagos que afectan a las relaciones entre las divisas)

- Liquidez (decidir los productos de reserva, formas de crearlos y posibilidad de cubrir con ellos los desequilibrios en una balanza de pagos)

- Gestión (repartir y atender competencias, más o menos centralizadas en organizaciones como el actual Fondo Monetario Internacional y los bancos centrales de cada país)

- Generar con las tres anteriores confianza en la estabilidad del sistema.

Las funciones derivadas o secundarias de todo sistema son:

- Asignar el señoreaje de las divisas (las ganancias por la emisión de dinero o diferencias entre el coste de emisión y el valor del dinero)

- Acordar los regímenes de tipo de cambio.

Esta última función (los mecanismos por medio de los cuales se fijan los tipos de cambio) es el factor más discutido y variable; concretamente, en las últimas décadas se ha discutido en torno a tres modelos: un sistema de tipos de cambio flexibles, en el que los precios de cada divisa son determinados por las fuerzas del mercado, un sistema de tipos de cambio fijos, y otro sistema mixto de tipos de cambio 'dirigidos', en el que el valor de algunas monedas fluctúa libremente, el valor de otras es el resultado de la intervención del Estado y del mercado y el de otras es fijo con respecto a una moneda o a un grupo de monedas.

Principios

[editar]Un Sistema Monetario Internacional empieza a existir cuando se pasa de relaciones económicas bilaterales a una estructura que, además de reunir el carácter de internacional, es susceptible de acuerdos o imposiciones más o menos multilaterales. De ahí que todos los imperios hayan tenido un Sistema Monetario Internacional incipiente, e incluso que algunos emperadores antiguos concibieran como resultado la idea de una moneda única e incluso mundial. Carlomagno, cuando introdujo el sistema monetario (libra, sueldo y dinero) en su Imperio (hacia el año 800 D.C) albergaba la posibilidad de ir extendiéndolo a otros países, lo mismo le había sucedido al Emperador Diocleciano, en el siglo III, cuyo modelo inspiró el carolingio. Pero las únicas divisas que se han aproximado a ese objetivo antes del actual dólar norteamericano han sido el real de a ocho de plata español y la libra esterlina durante el tiempo del patrón oro, desde mediados del siglo XIX hasta 1931, año en que Londres abandonó definitivamente el sistema moneda mundial.

Por tanto, y al margen de algunos antecedentes más teóricos que prácticos como los comentados durante el imperio romano, el carolingio o el español (baste recordar que en su momento de máximo apogeo la economía y las exportaciones españolas no llegaron a representar durante su imperio ni siquiera el 2% al que se aproximan actualmente), la necesidad de un Sistema Monetario Internacional solo se hizo realmente evidente cuando se empezaron a dar dos condiciones: un elevado grado de internacionalización de la economía y la aparición del papel moneda como medio de pago. Ambas se manifiestan ya con claridad hacia 1870, momento en que se empieza a desechar como medio de pago el uso de los bienes y a generalizar la utilización del papel moneda. Es entonces cuando se extiende la idea de que resulta indispensable contar con unas reglas de valoración de las distintas monedas, e incluso cuando empiezan a independizarse las decisiones gubernamentales que en siglos pasados configuraban los sistemas monetarios nacionales y el funcionamiento de un sistema monetario realmente internacional.

Necesidad de un Sistema Monetario Internacional

[editar]La necesidad de un Sistema Monetario Internacional se deriva de que las transacciones internacionales (comercio, transferencias, inversiones, etc) se realizan con diferentes monedas nacionales, ligadas por tanto a la realidad económica de cada país y a la confianza que ello genera en los demás, cuyas medidas son los precios relativos o tipos de cambio de cada moneda. Las operaciones entre las monedas que se utilizan como contrapartida de dichas transacciones reales o financieras se realizan en el mercado de cambios. Los diferentes tipos dependen de la oferta y de la demanda de cada moneda, reguladas a su vez por las intervenciones de los diversos bancos centrales que controlan las fluctuaciones de cada divisa. La demanda de cada moneda depende de los extranjeros que desean usarla para comprar o invertir en la economía donde se utilice, mientras que la oferta procede de los agentes nacionales que quieren operar en el exterior. Un descenso del precio de mercado de una moneda es una depreciación; un aumento una apreciación, aunque en una economía o subsistema donde existen tipos de cambio oficiales (es el caso en un régimen de cambios fijos), una bajada se denomina devaluación, mientras la subida se llama revaluación.

Historia del Sistema Monetario

[editar]Desde 1870 hasta la actualidad, se han utilizado diversos esquemas organizativos del Sistema Monetario Internacional a partir de las seis funciones definidas en el segundo párrafo de este artículo. Los tipos de Sistema Monetario Internacional resultante han sido básicamente tres, habiéndose reimplantado elementos de los tres para un segundo periodo: el patrón oro entre 1880 y 1914 y entre 1925 y 1931; el régimen de flotación dirigida entre 1918 y 1925, y nuevamente desde 1973 hasta la actualidad; y el sistema de Bretton Woods, articulado institucionalmente en torno al FMI y operativo desde 1946 hasta 1973, aunque sus principales instituciones y algunas de sus normas perviven en la actualidad. Los principales rasgos diferenciadores de cada modelo radican en la mayor o menor flexibilidad de los tipos de cambio resultantes, así como en el mecanismo de ajuste asociado a cada uno y en el funcionamiento de las instituciones de decisión y supervisión.

El patrón oro

En los años del patrón oro (1870-1914 y 1925-1931), la clave del Sistema Monetario Internacional radica en el uso de las monedas de oro como medio de cambio, unidad de cuenta y depósito de valor. Los bancos centrales nacionales emitían moneda en función de sus reservas de oro, a un tipo de cambio fijo, pues expresaban su moneda en una cantidad fija de oro, aunque a su vez pudieran establecer cambios con la plata o algún otro metal. Esto estimulaba el desequilibrio inicial entre países que tenían oro y los que no lo tenían; aunque con el tiempo el sistema tendió a ajustarse. La cantidad de dinero en circulación estaba limitada por la cantidad de oro existente. En un principio, el sistema funcionaba: la masa monetaria era suficiente para pagar las transacciones internacionales, pero a medida que el comercio y las economías nacionales se fueron desarrollando, se volvió insuficiente para hacer frente a los cobros y pagos. Si las exportaciones de un país eran superiores a sus importaciones, recibía oro (o divisas convertibles en oro) como pago, y sus reservas aumentaban provocando a la vez la expansión de la base monetaria. El aumento de la cantidad de dinero en circulación corregía automáticamente el desequilibrio haciendo crecer la demanda de productos importados y provocando inflación, lo que encarecía los productos nacionales reduciendo sus exportaciones. Si el comercio exterior del país era deficitario, la disminución de las reservas de oro provocaba contracción de la masa monetaria, reduciendo la demanda interior de bienes importados y abaratando los productos nacionales en el exterior. Pero el sistema tenía también serios inconvenientes. El país cuyo déficit exterior provocaba contracción de la masa monetaria sufría una fuerte reducción de su actividad económica, generalizándose el desempleo. Los países con superávit podían prolongar su privilegiada situación "esterilizando el oro", impidiendo que el aumento en sus reservas provocase crecimiento en la circulación monetaria e inflación. De ahí que los principales países abandonaron el patrón oro durante la Primera Guerra Mundial, para financiar parte de sus gastos militares imprimiendo dinero. A consecuencia de la guerra, la fuerza de trabajo y la capacidad productiva se redujeron considerablemente, lo que hizo subir los precios. El recurso generalizado al gasto público para financiar la reconstrucción provocó procesos inflacionistas, agravados por aumentos de la oferta monetaria. La vuelta al patrón oro tras la guerra agravó la situación de recesión mundial, aunque en el periodo de entreguerras, por la aparición relativa de la potencia estadounidense, tras 1922 se otorgó junto al oro un papel importante tanto a la libra como al dólar, consagradas como instrumentos de reserva internacional, si bien las devaluaciones de ambas y el retorno al proteccionismo impidieron que el patrón resistiera. Los resultados se habían manifestado en inestabilidad financiera, desempleo y desintegración económica internacional. Ya en 1931, como moneda convertible en oro a efectos de transacciones entre los Bancos centrales, sólo quedó el dólar.

El sistema de Bretton Woods

[editar]

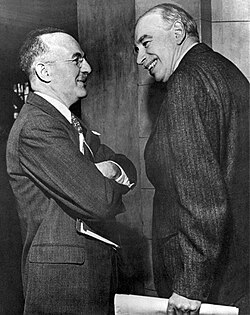

En 1944, al crearse en Bretton Woods el Fondo Monetario Internacional, se estableció un patrón de cambios dólar oro, que funcionó hasta 1972 como casi verdadera moneda universal. Así lo previó de hecho Mr. White, el delegado estadounidense en Bretton Woods, cuando John Maynard Keynes, como delegado británico, preconizó la idea de un Banco Mundial de emisión (que habría sido el propio Fondo Monetario Internacional), y una moneda igualmente universal, a la que incluso puso como nombre: Bancor. La respuesta de Mr. White fue drástica: “¿Para qué crear una nueva moneda mundial si ya tenemos el dólar; y para qué un Banco Mundial si ahí está el Sistema de la Reserva Federal?". Pero allí se crearon el FMI y el Banco Mundial, el primero para coordinar y controlar el Sistema Monetario Internacional, y el segundo para facilitar financiación para el desarrollo. Sus objetivos eran diseñar un Sistema Monetario Internacional que pudiera promover el pleno empleo y la estabilidad de precios de los países (equilibrio interior y exterior) sin perjudicar el comercio exterior. Surgió así un sistema de tipos de cambio fijos pero ajustables, con el dólar como eje central y con la referencia del oro, de modo que los países quedaban obligados a mantener el tipo de cambio, aunque la paridad se podía modificar hasta un 10% sin que el FMI pidiera explicaciones o pusiera objeciones. Los Estados Unidos, que fijaban el precio del oro en dólares, se comprometían a comprar y vender el oro que se le ofreciese o demandase a ese precio. Las demás monedas fijaban sus tipos de cambio con respecto al dólar. Los bancos centrales nacionales que se sumaron a los 44 iniciales se comprometían a intervenir en los mercados de divisas para mantener el tipo de cambio de su moneda. Si las compras de mercancías de su país eran superiores a las ventas, esa economía demandaba más divisas que la cantidad de moneda nacional demandada por los extranjeros. Eso presionaba hacia la depreciación de la respectiva divisa, y el banco central debía intervenir para evitar la fluctuación en los tipos de cambio, vendiendo divisas de sus reservas a cambio de su moneda. La solución era sólo válida a corto plazo, porque las reservas de divisas eran limitadas. Si las causas del déficit por cuenta corriente permanecían a largo plazo, el país debía devaluar. Cuando las dudas sobre la estabilidad de una moneda generaban expectativas de devaluación (o revaluación), la oferta (o la demanda) de esa moneda en los mercados de divisas presionaba con tanta fuerza que obligaba al reajuste. Y al confirmarse las expectativas, los especuladores obtenían pringues beneficios, por lo que el sistema incentivaba la especulación. Pero el problema más grave fue que la expansión del comercio internacional requería una gran liquidez que no podía seguir dependiendo de los Estados Unidos.

El fin del régimen de cambios fijos

[editar]En efecto, como el dólar era el mayor instrumento de la liquidez internacional, ya desde los años cincuenta y en el transcurso de la década de los sesenta aparecieron los problemas de liquidez que hicieron necesario crear como nuevo instrumento de reserva a partir de 1969: los Derechos Especiales de Giro emitidos por el FMI. Pero el problema pasó a ser que no todos los países tenían igualdad de derechos y obligaciones, lo que unido a los propios problemas norteamericanos (malas cosechas, efectos inflacionistas de la guerra de Vietnam, necesidad de devaluar el dólar, etc.) llevó a los EE. UU. a suspender en 1971 la convertibilidad del dólar en oro, dando lugar a ajustes cambiarios que llevaron a la ruptura de uno de los principales pilares del Sistema Monetario Internacional surgido en Bretton Woods, a consecuencia de la falta de liquidez y de confianza, así como de la necesidad de un ajuste cambiario. Durante un par de años más el Sistema Monetario Internacional siguió teniendo formalmente al dólar como patrón, hasta que en 1973 se decidió permitir la libre flotación de las monedas en los mercados de divisas. La situación no ha cambiado desde entonces. Lo ocurrido en las más de tres décadas posteriores confirma que era inevitable la pérdida de referencia del oro y del dólar, pues los EE. UU. han incurrido en persistentes déficit por cuenta corriente, hasta el punto de convertirse en mayor deudor mundial que la suma de todos los demás países en vías de desarrollo y con problemas de balanza de pagos que les han llevado a incrementar también considerablemente la deuda, lo que ha causado desde principios de los años ochenta periódicos episodios de suspensiones de pagos y consiguientes renegociaciones e impagos de la deuda. Pero el sistema ha sobrevivido gracias a las sucesivas reformas del FMI y, sobre todo, a que EE. UU. ha encontrado siempre crédito para mantener su hegemonía económica, tecnológica, cultural, militar e incluso política, primero con los superávit europeos (sobre todo alemanes), luego con los de Japón, y desde los años noventa en que ambas economías han atravesado también problemas con otros países asiáticos, tarea financiadora a la que en los últimos años se han sumado China (cuyas reservas rondan los 800.000 millones de dólares) e incluso recientemente la India (cuyas reservas llevan camino de los 200.000 millones de dólares). Por eso el euro, el yen, el yuan (cuya revaluación reclaman desde hace años sin éxito los EE. UU.), y ahora la rupia india, han erosionado la hegemonía del dólar.

El régimen de flotación

[editar]Entre tanto, e instalado el mundo desde los años setenta en un patrón fiduciario, las reformas instrumentadas en el Sistema Monetario Internacional desde el FMI no acabarían en la de los DEG de 1969 para mantener tipos fijos. En 1975 hubo acuerdos para el aumento de las cuotas del FMI un 32,5%, abolición del precio del oro y reajuste de las reservas de oro y en 1978 hubo que pasar de tipos de cambio fijos a flexibles o múltiples, con el fin de desmonetizar el oro, que desaparece como activo de reserva, mientras que en 1992 el FMI se dota del poder de suspender los DEG a los países que no cumplen sus obligaciones. De ahí que el FMI, surgido con los objetivos centrales de regular el funcionamiento del Sistema Monetario Internacional y ayudar a los países pobres con problemas en balanza de pagos, haya tenido que reajustarse en función de los problemas de cada etapa, para encajar los desafíos del derrumbe del sistema de paridades de Bretton Woods, las crisis del petróleo en los setenta, la crisis de la deuda de los años ochenta y las perturbaciones de los mercados asiáticos emergentes en la década de 1990, el colapso de las economías estatistas de Europa oriental y ahora los problemas de los países pobres muy endeudados (FMI, Libro 45 de Organización y operaciones financieras del FMI, Fondo Monetario Internacional, 2001). Hoy lo integran 184 países con cuotas por valor de 312.000 millones de dólares (al 31 de agosto de 2005) y préstamos pendientes de reembolso por 71.000 millones a favor de 82 países, de los cuales 59 reciben préstamos por 10 000 millones en condiciones concesionarias. Mientras que algunas voces claman por su desaparición, siguen siendo necesarias funciones que se le atribuyeron al nacer como fomentar la cooperación monetaria internacional, facilitar la expansión y el crecimiento equilibrado del comercio internacional, fomentar la estabilidad cambiaria, coadyuvar a establecer un sistema multilateral de pagos y poner a disposición de los países miembros con dificultades de balanza de pagos (con las garantías adecuadas) los recursos de la institución. El penúltimo presidente, el español Rodrigo Rato, ha propuesto algunas reformas para atender la necesidad de dar una nueva orientación al asesoramiento que a sus miembros, nuevos rumbos en sus tareas de supervisión para corregir desequilibrios, la mejora de su función en las economías emergentes (prevención de las crisis y respuesta a las mismas), más eficaz participación en los países de bajo ingreso y la actualización del propio Gobierno del FMI, sin olvidar el Fortalecimiento de las capacidades.

El Sistema Monetario Internacional hoy y en el futuro

[editar]Las dudas sobre si esto será suficiente permanecen, mientras el valor de los intercambios diarios de divisas, multiplicado por cien en quince años, será al menos trescientas veces mayor que el del comercio mundial en el espacio de 30 años. Igualmente, los intercambios de activos financieros, que habrán pasado de cinco billones de dólares en 1980 a 83 billones hacia el año 2000 (tres veces el PIB de la OCDE), aumentarán todavía más. Las transacciones en bonos del Estado habrán pasado en el mismo intervalo de 30.000 millones a ocho billones de dólares, y los créditos bancarios internacionales de 24 billones de dólares a 50 billones hacia el año 2005. En conclusión, sin una moneda universal[2] o moneda internacional[3] cuyo advenimiento aporte soluciones duraderas a la actual economía de casino, en cualquier momento puede aparecer una enorme crisis financiera que mine el crecimiento mundial mucho más de lo que lo hizo en etapas pasadas. Ya en 1987, The Economist planteó que, hacía el año 2017, debería haber una moneda mundial,,[4] por ejemplo el Fénix (ave mitológica que siempre renace de sus cenizas), pasando por un período de zonas meta, con tipos de cambio en una banda estrecha para estabilizar los cambios entre las cinco divisas que en las próximas décadas tendrán economías con cuotas similares y podrán disputarse la hegemonía del Sistema Monetario Internacional: dólar, euro, yen, yuan, y rupia.

Véase también

[editar]Referencias

[editar]- ↑ Mercados financieros internacionales, p. 9, en Google Libros

- ↑ Jesús Lizcano Alvarez, Hacia una moneda única mundial: Argumentos económicos y sociales en torno a una idea factible

- ↑ Comentarios y apuntes sobre la reciente publicación "Aportaciones al Consenso de Barcelona": Avances relativos al novedoso e importante proyecto de Nova-cat, 15 de marzo de 2011.

- ↑ Necesitamos crear un bancor telemático